Aby bylo možné lépe pochopit výchozí situaci jednotného dohledu České národní banky, je nezbytné se ohlédnout, co dostal tento nový dohled do vínku, jaká byla „historie dohledu“ do onoho 1. dubna 2006.

Je obtížné, ne-li nemožné posuzovat současnost, řídit a prognózovat další vývoj bez znalosti historie. Článek v tomto kontextu velmi stručně charakterizuje vývoj legislativy a aktivity státního dozoru v pojišťovnictví i postupné vytváření a stabilizaci pojistného trhu. Z hlediska časového si všímá čtyř časových období, a to období 1993–2000, období 2001–2004, roku 2005 a období 2006–2016.

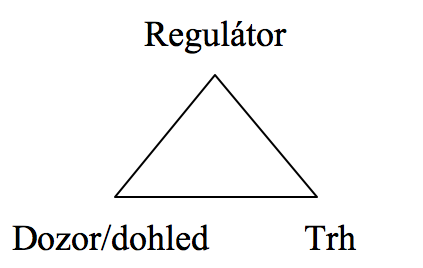

Pro jednoduché strukturování uvedených období je aplikována teorie rovnovážného stavu systému1, přičemž systém je tvořen třemi parametry, kterými jsou (viz následující obrázek):

Regulátor - tvůrce právních norem – pro subjekty finančního trhu ve smyslu kompetenčního zákona – Ministerstvo financí

Dozor/dohled - kontrola dodržování právních norem – do 31. 3. 2006 pro pojišťovnictví a penzijní připojištění – Ministerstvo financí, od 1. 4. 2006 Česká národní banka

Trh - subjekty pojistného/zajistného trhu – jejich existence a činnost jsou upraveny právními normami

Jakýkoli vnitřní či vnější zásah do kteréhokoli z uvedených parametrů znamená změny ve zbývajících dvou parametrech a následně se soustava ustálí v novém rovnovážném stavu. Jestliže se tedy např. mění zákony, znamená tato změna následný zásah jak do výkonu dozoru/dohledu, tak zásah do existence a činnosti subjektů trhu.

Jak lze tedy s ohledem na výše uvedené hodnotit jednotlivá období?

1993–2000

Je z hlediska regulace etapou, ve které se díky zákonu ČNR č. 185/1991 Sb., o pojišťovnictví, podařilo vytvořit konkurenční prostředí – podmínky pro existenci a činnost nově vznikajících pojišťoven. Dozorčím orgánem bylo zákonem ustanoveno Ministerstvo financí. Postupně byly schváleny další zákony a prováděcí vyhlášky, které znamenaly jednak snahu ministerstva o kultivaci pojistného trhu, jednak dávaly orgánu dozoru nové možnosti zásahů na pojistném trhu. Byly také reakcí na předvstupní jednání České republiky do Evropské unie. V této souvislosti lze zmínit zejména:

- novelu zákona o pojišťovnictví č. 320/1993 Sb.;

- vyhlášku MF č. 52/1994 Sb., tvorba, způsob použití a umístění technických rezerv;

- zákon č. 363/1999 Sb., o pojišťovnictví, a prováděcí vyhlášku k tomuto zákonu;

- zákon č. 168/1999 Sb., o pojištění odpovědnosti z provozu vozidla, a prováděcí vyhlášku k tomuto zákonu.

V tomto období je třeba zmínit také tvorbu prováděcích vyhlášek ke dvěma v roce 1999 existujícím zákonným pojištěním.

Za velmi významné je možné považovat oba výše uvedené zákony. Zákon o pojišťovnictví obsahoval několik významných změn. Jednak dal orgánu státního dozoru možnost ustavit v pojišťovně nucenou správu, jednak umožnil převody pojistného kmene. Neexistence obou právních úprav se negativně projevila při výkonu dozoru a následném odebrání povolení k činnosti Pojišťovně Morava, a.s., v roce 1997. Zákon též umožnil registraci pojišťovacích makléřů orgánem dozoru a uložil univerzálním pojišťovnám povinnost rozdělit se na pojišťovnu životní a pojišťovnu neživotní. Tato povinnost ale byla následnou novelou zákona zrušena, a tak strukturu pojišťoven na českém pojistném trhu tvoří pojišťovny životní, pojišťovny neživotní a pojišťovny univerzální. Nové pojišťovny však od účinnosti zákona mohly vznikat již pouze jako životní, nebo neživotní.

Zákon o pojištění odpovědnosti z provozu vozidla demonopolizoval do roku 1999 existující zákonné „povinné ručení“. Bylo průběžně financovaným pojištěním, netvořícím technické rezervy. Zákonné pojištění se transformovalo do podoby „povinně smluvního pojištění“, provozovaného pojišťovnami s povolením MF – členy vytvořené České kanceláře pojistitelů.

Z hlediska výkonu státního dozoru – odboru 32 MF – se postupně stabilizovala činnost dozoru a její struktura s cílem dosáhnout postupně situace, kdy pojistný trh bude stabilní, finančně zdravý a pojišťovny budou zárukou trvalé schopnosti plnit z vlastních zdrojů své závazky vůči pojistníkům – fyzickým i právnickým osobám.

Státní dozor ve sledovaném období strukturoval své činnosti na:

- povolovací a schvalovací činnosti;

- kontrolní činnosti;

- kontroly plnění opatření vydaných dozorčím orgánem;

- kontroly hospodaření pojišťoven včetně hodnocení jejich solventnosti;

- spolupráci v rámci odboru při tvorbě legislativy;

- registraci a kontrolu pojišťovacích makléřů (od roku 2000);

- spolupráci s dozorem nad kapitálovým trhem a dohledem nad bankami (v roce 1998 byla uzavřena „Dohoda o vzájemné spolupráci mezi MF, KCP a ČNB“).

Na základě usnesení vlády č. 555 ze dne 9. 6. 1999, které uložilo Ministerstvu financí personálně a materiálně zabezpečit výkon státního dozoru v pojišťovnictví, byl vytvořen, opět na úrovni odboru 32, Úřad státního dozoru v pojišťovnictví a penzijním připojištění. Bezprostředně po svém vzniku se stal řádným a aktivním členem Mezinárodní asociace pojistných dozorů IAIS.

Pojistný trh se v období 1993–2000 velmi rychle formoval. Ze tří pojišťoven v roce 1991 jeho struktura čítala v roce 2000 již 41 pojišťoven. Osmnáct pojišťoven univerzálních, dvacet pojišťoven neživotních a tři pojišťovny životní. Podíl na pojistném trhu na bázi předepsaného pojistného se výrazně změnil v roce 2000, a to jako důsledek demonopolizace „povinného ručení“. V tomto období existovala velmi dobrá spolupráce s trhem, konkrétně s většinou pojišťoven a zejména s Českou asociací pojišťoven, která byla založena 26. 10. 1993 jako zájmové sdružení soukromých pojišťoven. Díky této spolupráci se již neopakovala situace Pojišťovny Morava. Předpokládané problémy se podařilo vyřešit ještě před jejich vznikem a dopadem na pojistný trh. Úzká spolupráce existovala i s Asociací českých pojišťovacích makléřů, která byla založena v březnu 1994.

"Pojistný trh bylo možné v období 1993–2000 charakterizovat jako „dynamicky se rozvíjející a stabilní“.

2001–2004

Bylo to období, kdy se Česká republika připravovala ke vstupu do Evropské unie. Bylo povinností všech budoucích nových členských států do vstupu harmonizovat právo své země s právem EU. Pro segment pojišťovnictví byly schváleny a nabyly účinnosti zejména:

- novela zákona o pojišťovnictví;

- novela zákona o pojištění odpovědnosti z provozu vozidla;

- zákon č. 38/2004 Sb., o pojišťovacích zprostředkovatelích a samostatných likvidátorech pojistných událostí (jako jedna z prvních zemí EU);

- prováděcí vyhlášky k uvedeným zákonům.

Po mnohaletém úsilí a náročném vyjednávání byl schválen a nabyl účinnosti: zákon č. 37/2004 Sb., o pojistné smlouvě.

Úřad státního dozoru v pojišťovnictví a penzijním připojištění se velmi intenzivně připravoval na nové podmínky výkonu státního dozoru v rámci EU. Stal se řádným členem Evropského výboru pro pojišťovnictví a zaměstnanecké penzijní pojištění EIOPC i členem Výboru evropských dozorových orgánů v pojišťovnictví a zaměstnaneckém penzijním pojištění CEIOPS.

Za velmi významnou lze považovat spolupráci MF s BAFin, v roce 2003 byla podepsána již druhá twinningová smlouva mezi Ministerstvem financí a německým Spolkovým ministerstvem financí, v rámci které byla dohodnuta dlouhodobá přítomnost zástupce německého dozoru v České republice, s cílem:

- posílení teoretických znalostí a praktických zkušeností dozoru;

- přípravy pojišťovací legislativy ve smyslu nových směrnic a nařízení EU;

- vytváření nového institucionálního rámce dozoru v pojišťovnictví v České republice.

Návazně na dohody s dozorem německým, později také dozorem slovenským byla podepsána obdobná memoranda o vzájemné spolupráci s dozorem rakouským a dozorem polským.

Úřad státního dozoru v pojišťovnictví a penzijním připojištění se členil v roce 2004 na devět oddělení, měl celkem 68 pracovníků, z toho 20 pracovníků ve dvou odděleních kontroly nad pojišťovnami a pojišťovacími zprostředkovateli2.

V segmentu pojišťovacích zprostředkovatelů byla v roce 2004 zahájena nová významná dozorová činnost – příprava registrace pojišťovacích zprostředkovatelů a samostatných likvidátorů pojistných událostí. Byl vytvořen nový registr vedený státním dozorem, v prvním kroku pro registraci pojišťovacích zprostředkovatelů a samostatných likvidátorů pojistných událostí ISPOZ. Následný druhý krok měl umožnit také kontrolu těchto subjektů.

Po vstupu České republiky do Evropské unie 1. 5. 2004 došlo na pojistném trhu k výrazným změnám ve struktuře trhu uplatněním „jednotného evropského pasu“ takto: k 31. 12. 2004 počet pojišťoven celkem: 40,3 z jiných členských států: 187.

Změna počtu pojišťoven (vstup zahraničních pojišťoven na základě jednotného evropského pasu) se na českém pojistném trhu žádnou mimořádnou situací neprojevila.

I nadále lze ale v období 2001–2004 označit pojistný trh jako „trh dynamicky se rozvíjející a stabilní“.

2005

Tento C V tomto roce byl schválen a následně nabyl účinnosti jediný významný, tzv. krossektorální zákon: zákon č. 377/2005 Sb., o finančních konglomerátech.

Byla zahájena registrace pojišťovacích zprostředkovatelů a samostatných likvidátorů pojistných událostí, pokračovala aktivní činnost v rámci evropských a světových struktur, finalizovala se spolupráce s BAFin. V Praze se pod záštitou Ministerstva financí konala ve dnech 18.–20. 5. 2005 již 18. Pan-evropská konference v pojišťovnictví, za účasti významných představitelů EU, zahraničních dozorových orgánů i expertů pojistného a finančního trhu ČR.

Zintenzivněly i aktivity ve formování budoucí podoby jednotného dozoru nad finančním trhem, který měl být vytvořen ve dvou etapách ve smyslu již v květnu 2004 vládou schváleného slučování dozorů. A jak probíhaly aktivity vytváření jednotného dozoru dále?

Dne 11. května 2005 vláda pověřila svým usnesením ministra financí vypracovat paragrafové znění novel zákonů zavádějících první etapu slučování dozorů, vznik Komise pro finanční trh. Dne 19. července 2005 v 10.00 hod. představil náměstek ministra financí zástupcům asociací finančního trhu novou, zcela jinou dohodu o vytvoření jednotného dozoru nad finančním trhem, a to v jednom kroku k 1. dubnu 2006.

Dne 20. července 2005 byl odvolán z funkce ředitel Úřadu státního dozoru v pojišťovnictví a penzijním připojištění4, nahradila ho ve funkci poradkyně náměstka ministra financí.

V srpnu 2005 vláda schválila změnu svého usnesení z května 2005.

Poslanecká sněmovna Parlamentu České republiky, i když návrh dvouetapového vytvoření jednotného dozoru nad finančním trhem již ve svém prvním čtení schválila, následně po předložení komplexního změnového návrhu ve druhém a třetím čtení jednoetapový postup schválila ve zkráceném řízení. Senát řešení podpořil a prezident republiky zákon podepsal.

Na Ministerstvu financí proběhla reorganizace, na základě provedeného externího auditu, v průběhu druhého pololetí roku 2005 a v následujících měsících roku 2006 skončili na Ministerstvu financí či následně na České národní bance další pracovníci bývalého Úřadu státního dozoru v pojišťovnictví a penzijním připojištění. Na Českou národní banku přešla působnost Ministerstva financí, vyplývající ze zákona č. 363/1999 Sb., o pojišťovnictví, ve znění účinném od 1. 4. 2006.

Je zřejmé, že s ohledem na již uvedené nemůže autor tohoto článku objektivně vyhodnotit rok 2005 bez relevantních podkladů. Je možné pouze konstatovat, že v roce 2005:

- byl zlikvidován funkční státní dozor Ministerstva financí;

- byla zlikvidována kontinuita tuzemských i zahraničních aktivit vytvářená od roku 1993.

Jak už bylo napsáno v předchozím textu. Sjednocení dohledu mělo proběhnout ve dvou krocích.

Celé hodnocené období 1993–2005 se vyznačovalo zejména:

- vytvářením podmínek pro existenci tržního prostředí na vznikajícím pojistném trhu (regulace, státní dozor, profesní instituce);

- vytvořením funkčního státního dozoru v pojišťovnictví (Úřad státního dozoru v pojišťovnictví a penzijním připojištění MF) a koncepce jednotného dozoru nad finančním trhem;

- aktivním zapojením do evropských struktur a do mezinárodní asociace dozorů v pojišťovnictví;

- rozsáhlou odbornou spoluprací s BAFin formou dvou víceletých twinningových programů.

Výsledkem dozorových aktivit v období 1993–2005 byl stabilní zdravý pojistný trh. Stát nemusel za celé hodnocené období finančně sanovat žádnou pojišťovnu. Pouze povodněmi poškození klienti pojišťovny Morava získali na základě poslaneckého návrhu 75 mil. Kč z rezervy státního rozpočtu.

1. duben 2006 – jednotný dohled ČNB nad finančním trhem

Zákonem č. 57/2006 Sb., o změně zákonů v souvislosti se sjednocením dohledu nad finančním trhem, byly vytvořeny základní podmínky pro existenci a činnost jednotného dohledu České národní banky.

První struktura jednotného dohledu ČNB byla sektorová, až v roce 2008 byla struktura změněna na strukturu funkcionální, která je i strukturou současnou. Byla vytvořena mj. sekce dohledu nad finančním trhem s pěti dohledovými a kontrolními odbory.

Profesionální etika autorovi článku nedovoluje kritiku činnosti jednotného dohledu ČNB, proto je období 2006–2016 zaměřeno pouze na některé skutečnosti a principy, jež jsou zřejmé a bezprostředně se týkají existence zdravého pojistného trhu:

- Česká národní banka se v rámci velmi rychlého sjednocení pěti dozorových orgánů musela vypořádat s rozdílnou filozofií i rozdílnými věcnými a formálními přístupy jednotlivých dohledů. Znamenalo to několikaletou ztrátu dynamiky výkonu dohledu.

- Ne zcela úspěšně navázala na v té době existující odborné zázemí pojišťoven, pojišťovacích zprostředkovatelů a asociací, což se projevuje vzájemnou nedůvěrou při řešení současných nebo očekávaných problémů.

- Za uplynulých deset let se dohledu ČNB nepodařilo zkvalitnit a stabilizovat strukturu pojišťovacích zprostředkovatelů, přičemž do základních aktivit těchto specialistů stále více zasahují další profese, např. „finanční poradci“ a další. Struktura a aktivity tohoto segmentu se staly nejasnými.

- Pro stabilní zdravý pojistný trh a spokojené klienty musí být zárukou především schopnost pojišťovny dlouhodobě z vlastních zdrojů plnit své závazky – tedy jejich solventnost. To musí být a je prvořadým zájmem dohledu. Ne vždy je to zřejmé z dohledových aktivit.

Vše ostatní je sice také určitě významné, ale až na druhém a dalším místě. V této souvislosti se obávám, že zákony a přímo závazné předpisy, vyhlášky a opatření ČNB, vybrané související právní předpisy Evropské unie, dohledová úřední sdělení a benchmarky jsou již mimo rámec kvalitního výkonu jakéhokoli dohledu a jsou „strašákem“ pro subjekty pojistného trhu (přeregulace).

Jsem dalek toho, radit někomu „jak dál“. Současně jsem ale jako člověk, který „žije s pojistným trhem“ více než dvacet let, znepokojen postupným vývojem:

- evropské, ale i tuzemské regulace, které podle mého názoru výrazně směřují k přeregulaci odvětví;

- tuzemského dohledu, který se výrazně posouvá do roviny dohledu na dálku a dohledem na místě často řeší formální dílčí nedostatky. Ze zkušeností je zřejmé, že není obtížné takové nedostatky najít.

Nelze vyloučit, že zcela nefunguje v úvodu článku prezentovaný „princip rovnovážného stavu systému“ ve vzájemné věcné komunikaci dohledu, regulátora a subjektů trhu. Potvrzení této skutečnosti vidím nejen v segmentu pojišťovacích zprostředkovatelů. Ani vnitřní komunikace při institucionální struktuře dohledu možná není bez chyby.

Na závěr ještě trochu zamyšlení nad pojmem „nezávislosti dohledu nad finančním trhem“. Je nedefinovaným pojmem. Využitelným i zneužitelným. O jakou nezávislost vlastně jde? O nezávislost vůči státu? Vůči trhu? Nezávislost politickou? Finanční? Personální? Funkční? Věcnou…?

Ano. Dohled nad finančním trhem by měl být nezávislý. Můj názor je, že nezávislost dohledu může poskytnout pouze samostatný subjekt, kontrolovaný Poslaneckou sněmovnou Parlamentu České republiky. Měřítkem nezávislosti zcela jistě není pouze závislost či nezávislost na státním rozpočtu. Nezávislým subjektem jednotného dohledu nad finančním trhem není ani ministerstvo ani Česká národní banka. A vize či „sci-fi“ do budoucna? Možná se někdy v budoucnu jednotný dohled vyčlení z České národní banky do samostatného subjektu, a třeba i podobného německému dozorovému orgánu BAFin.

"Rok 2005 je možné charakterizovat jako rok zásadních změn."

1 Každá soustava, která je od určitého okamžiku v neměnných vnějších podmínkách, přejde samovolně po určité době do rovnovážného stavu a samovolně z něho nevyjde. V rovnovážném stavu systém setrvá, pokud zůstanou vnější podmínky zachovány.

2 Např. v roce 2004 bylo zahájeno 22 kontrol „na místě“, z toho 18 kontrol bylo ukončeno předáním protokolu o kontrole, byly uskutečněny čtyři kontroly pojišťovacích makléřů.

3 Dvěma organizačním složkám pojišťoven bylo odebráno na vlastní žádost povolení k činnosti.

4 Dne 31. 10. 2005 skončil pracovní poměr na Ministerstvu financí

komentáře

komentáře