Nejen v České republice, ale i celosvětově se výrazně zrychluje trend prodeje finančních produktů přes digitální kanály. Banky i pojišťovny mají ambice, aby se tyto kanály, jako je třeba mobilní telefon, sociální sítě nebo i domácí hlasové asistenty, staly hlavním prodejním kanálem a postupně nahrazovaly síť poboček a kiosků. K těmto změnám jsou banky tlačeny jednak rostoucími náklady, ale i zákazníky, kteří si zvykli na vysoký standard u velkých technologických firem, jako je Amazon, Spotify nebo Netflix. Nelze ignorovat ani vliv pandemie, která donutila širší společnost využívat digitální nástroje pro vyřizování základních potřeb, včetně finančních služeb.

Zákazníci si dnes vybírají banku podle vyspělosti digitálních kanálů

Změny v chování zákazníků mají velký dopad na obchodní modely tradičních finančních institucí, které jsou závislé na pobočkovém prodeji. Banky byly doposud velmi úspěšné v tradičním pobočkovém prodeji. Konverzní poměr na pobočkách byl až násobně vyšší než v případě prodeje přes internet. Přechod zákazníků k mobilním zařízením a pokles návštěvnosti na pobočkách způsobují finančním institucím řadu problémů a nutí je zrychlovat tempo digitální transformace.

Změna ve využívání prodejních kanálů má dopad i na loajalitu zákazníků. Průzkum společnosti IDC ukazuje, že zákazníci si vybírají banky podle technologické vyspělosti. Více než 60 procent klientů by opustilo svoji banku, pokud by nebylo spokojeno s jejími digitálními kanály. Pro udržení pozice na trhu je tedy pro banky důležité dodat těmto prodejním kanálům lidskou tvář a naučit je prodejním schopnostem.

I proto české banky výrazně investují do technologií, které jim umožňují lépe rozeznávat potřeby klientů a oslovit je s relevantní nabídkou ve správný čas a přes vhodný komunikační kanál. Jedním z významných poskytovatelů těchto technologií je i společnost SAS Institute, která dlouhodobě pomáhá českým finančním institucím s optimalizací digitálního prodeje.

Základem úspěšného digitálního prodeje je jednoduchý produkt s čistou digitální DNA

Dodat lidskou tvář a empatii digitálním kanálům automaticky neznamená investovat do hlasového asistenta, který by emuloval konverzaci s prodejcem. Podle průzkumu IDC je méně než třetina zákazníků ochotných řešit otázky okolo financování s chatbotem nebo hlasovým asistentem. Důvodem je příliš vysoká nepřesnost v rozpoznávání pokynů a neschopnost automaticky vyřešit konkrétní situaci. Ve většině případů lze však samotné komunikaci předejít. Pro banky může být vhodnějším řešením zjednodušit své služby a podmínky. Nedostatky v tomto směru jsou totiž hlavním důvodem pro návštěvu nebo kontaktování banky.

Dobrý design a jednoduchý produkt jsou zcela jistě nezbytnými předpoklady pro úspěšný a škálovatelný digitální prodej. Ve světě, který je přehlcený reklamou, je však mnohem větší výzvou získání pozornosti zákazníka a zvolení optimální prodejní strategie. Pro řešení těchto výzev banky sázejí na pokročilé analytické nástroje, které jim pomáhají přecházet od plošných marketingových kampaní k personalizovaným zákaznickým cestám.

Umělá inteligence pomáhá bankám zvolit optimální prodejní cestu

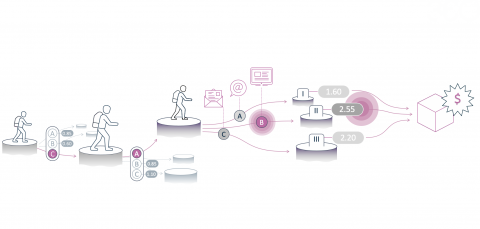

Pokročilé analytické nástroje umožňují bankám detekovat zájem o produkty na základě sekvence událostí, a zvolit tak optimální prodejní a komunikační strategii. Využívají k tomu samoučící se modely, které pro jednotlivé zákazníky průběžně napočítávají relevantnost i vhodnost každé nabídky. S ohledem na kontaktní politiku jsou pak tyto nástroje schopny zvolit vhodný čas i způsob oslovení klienta.

Optimalizaci zákaznických cest lze také využít, když zákazník opustí například proces žádosti o úvěr. Díky pokročilým metodám, jako je například zpětnovazební učení (reinforcement learning), je banka schopna pochopit, které aktivity historicky vedly k úspěšnému prodeji. Tyto zkušenosti pak může automaticky aplikovat na zákazníka a zvolit vhodnou komunikaci, která ho přesvědčí proces dokončit.

Pomocí strojového učení je možné zlepšit přesnost personalizace komunikace se zákazníkem a průběžně se přizpůsobovat měnícím se preferencím každého zákazníka. Přesnost je v digitální komunikaci velmi důležitá. Už jen proto, že zákazníkovi, který bude dostávat sice personalizované, ale nerelevantní nabídky, bude v budoucnu pravděpodobně velmi složité cokoli jiného nabídnout. Ke zvyšování přesnosti personalizace banky využívají transakčních a behaviorálních dat, jejichž množství se zvětšuje s každou transakcí či interakcí na prodejních kanálech. Stejně tak je možné tato data obohacovat o další alternativní zdroje a lépe rozpoznávat měnící se spotřebitelské návyky.

Hranice mezi personalizací a udržením si důvěry zákazníků může být velmi tenká

V případě nedostatečné kontroly personalizace digitálního prodeje může mít tento přístup i negativní dopad na důvěru zákazníků. Totiž i za situace, kdy jsou splněny všechny regulatorní a bezpečnostní standardy, klient může nabýt dojmu, že banka příliš využívá jeho osobních informací. Nástroje SAS Institute umožňují finančním institucím lépe kontrolovat a vysvětlovat automatizovaná rozhodnutí, a předcházet tak například diskriminačním situacím, které by mohly vést ke ztrátě důvěry klientů.

Autor: Martin Stiller

Od ledna tohoto roku má na starosti presales ve finančních službách pro Česko a Slovensko v SAS Institute. Předtím pracoval jako analytik pro retailové bankovnictví v IDC. V této pozici se podílel na řadě mezinárodních transformačních projektů. Několik let žil a pracoval v Lucembursku, kde se podílel na tvorbě strategií pro Deutsche Boerse Group. Mimo práci má Martin rád létání ve sportovních letadlech a je také vášnivým cyklistou.

komentáře

komentáře