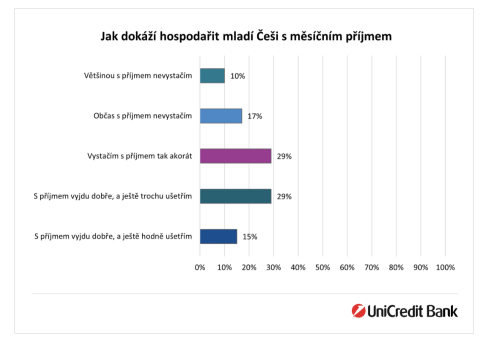

Češi ve věku od 18 do 26 let nejčastěji kombinují příjmy z brigád či částečných úvazků s kapesným od rodičů. Zatím jen třetina (34 %) dotázaných pracuje na plný úvazek a dalších 5 % má vlastní živnost. Průměrný výdělek tak u nich podle výsledků průzkumu činí 17 105 Kč. Nižší příjmy mohou komplikovat snahu šetřit. Ze svého měsíčního příjmu dokáže něco uspořit 44 % mladých dospělých, desetině lidí naopak jejich příjem zpravidla nestačí a 29 % vyjde tak akorát.

„Na začátku kariérního života je normální, že je příjem nižší a hůře se z něj šetří. V tomto věku lidé často ještě studují nebo nastupují do svých prvních zaměstnání. Startovní plat nebudou mít napořád, s nasbíranými roky zkušeností se časem jejich životní úroveň pravděpodobně zvýší, a mladí lidé tak budou schopní vyjít s rozpočtem lépe. Zpočátku je dobré zvyknout si odkládat stranou alespoň něco a vše neutratit,“ doplňuje Petr Plocek, tiskový mluvčí UniCredit Bank.

Podle studie Nálada a obavy spotřebitelů z druhé poloviny loňského roku vytváří mladí dospělí podobné finanční rezervy jako starší generace – tedy nedostatečné. Více než polovina (57 %) mladých Čechů má méně než doporučované tři měsíční příjmy jako rezervu, podobně jako jejich rodiče a prarodiče.

Mít rezervu je nicméně moudré, neočekávaný výdaj může přijít kdykoliv. Právě na rezervu by měli myslet lidé už od mládí a odkládané úspory zhodnocovat, aby rezervy zvětšili.

Smysl má dávat peníze stranou i v řádu stokorun. „Odkládané peníze doporučujeme mladým lidem dát na spořicí produkt, odkud je lze kdykoliv zase vybrat. Podle našeho průzkumu již využívá spořicí účet 59 % mladých Čechů a dalších 35 % zvažuje, že si ho zřídí. Další možnost představují pravidelné investice po malých částkách,“ doplňuje Plocek. I malé částky mohou vydělávat další peníze na úrocích, obzvláště pokud je necháte pracovat delší dobu.

Vůči investicím zůstávají Češi konzervativní napříč všemi generacemi. Pouze pětina

(22 %) mladých Čechů do 26 let využívá investic do fondů či akcií, výrazně populárnější jsou spořicí účty (59 %). Výhodou spořicích účtu je možnost okamžitého převodu či výběru úspor. Kvůli tomu je na nich ale také nižší zúročení, vhodné jsou tedy především na zhodnocení finanční rezervy, ke které potřebujete okamžitý přístup.

Zajímavější zhodnocení nabízí pravidelné investice. Využít je lze již od kratších horizontů, tzn. například do 3 let, kde klient zpravidla volí konzervativnější strategie. Střednědobé investice bývají na 2–6 let a dlouhodobé investice pracují i 7 let a déle. Výnos se díky pravidelnosti již od počátku může zajímavě kumulovat a nabývat. Člověk tak vidí drobné úspěchy, které se v delším horizontu takzvaně „nabalují“ a viditelně přibývají v letech. S jejich výběrem a nastavením vám je vždy připraven pomoci zkušený bankéř.

Průzkum ukázal, že mladí Češi používají standardní finanční a bankovní produkty, jako je debetní karta, běžný účet s bezplatnou správou a internetové či mobilní bankovnictví. Pozitivním zjištěním je již zmíněné vysoké procento (59 %) lidí, kteří mají spořicí účet. Sofistikovanější produkty jako je hypotéka nebo kontokorent zatím z této věkové skupiny používá málokdo, téměř tři čtvrtiny (73 %) respondentů ale výhledově o získání vlastního bydlení pomocí hypotéky uvažuje. Také zdravotní a penzijní pojištění je vysoko v žebříčku produktů, které mladí zvažují (69 %). To ukazuje, že mladí lidé myslí na budoucnost. Bezmála polovina (47 %) přemýšlí nad zhodnocením peněz formou akcií či fondů.

Pro zhodnocení peněz se hodí například investiční řešení onemarkets Fund, který nabízí širokou škálu fondů – akciové, dluhopisové i smíšené. S výběrem a správou vhodného fondu vám poradí specializovaný konzultant, který dokáže určit jaký typ fondu odpovídá vašim potřebám. Na výběr jsou jak vlastní fondy banky, tak jejích partnerů.

Mladí lidé mezi svými finančními sny a cíli uvedli, že jejich největší touhou je na prvním místě bydlet ve vlastním, dále být schopní uživit rodinu nebo dítě a na třetím místě byla možnost cestovat. Do pěti nejdůležitějších finančních cílů dále zařadili spoření na důchod a možnost finančně zajistit důstojné stáří svým rodičům na oplátku za jejich péči.

Právě rodiče stále hrají důležitou roli v životě svých čerstvě dospělých dětí. Ty se na ně obrací při potřebě poradit s financemi jako na první. Rodiče tak mohou stále představovat vzor z hlediska finančního rozhodování.

Oblast, se kterou nejvíce potřebují mladí lidé poradit, je zhodnocení peněz. Každý druhý (55 %) respondent uvedl, že si uvědomuje důležitost investic a chtěl by jim lépe porozumět. Po investicích je druhým nejpalčivějším tématem pro mladé Čechy spoření peněz, následuje strategie hospodaření s měsíčním rozpočtem. To ukazuje, že mladí dospělí nad financemi přemýšlejí, občas ale potřebují pomoc.

„To, že mladí lidé na budoucnost myslí, je jednoznačně pozitivní. Neustále se vzdělávat v oblasti financí je klíčové v každém věku a je výzvou nejen pro banky, ale také vzdělávací systém. Jde totiž o jednu ze základních dovedností,“ dodává Petr Plocek, tiskový mluvčí UniCredit Bank.

Zatím jen 7 % respondentů věří, že vědí o financích vše, co k životu potřebují. Finanční sebevědomí může souviset také s věkem a nasbíranými zkušenostmi, jak ukazuje aktuální průzkum indexu finanční gramotnosti podle České bankovní asociace. Pětina respondentů uvedla, že si není jistá v základních finančních pojmech, což může značit, že finanční vzdělání stále není na ideální výši a je třeba se vzdělávat také po vlastní ose.

komentáře

komentáře